【結論】クラウドファンディングは税金の課税対象

そもそもクラウドファンディングとは、企業や事業者が、インターネット上の専用サイトなどで複数のネットユーザーから資金を募る手段のことをいいます。

募集主が「作りたいもの」「はじめたい事業」などを掲載し、それに対して「支援したい」と思ったら金銭的な支援が可能です。

個人でも気軽に支援できる手軽さと拡散性に加えて、マーケティング効果も期待できるメリットから、多くの注目を集めている新しい資金調達の形です。

自分が興味を持った企業の創業や商品を世に出す手助けができ、内容によっては金銭的なリターンも得られます。

しかし、得た資金が収入としてみなされた場合には、所得税の確定申告が必要です。 自分の場合、どの程度税金かかるのかをあらかじめチェックしておきましょう。

【種類別】クラウドファンディングでかかる税金の種類

クラウドファンディングは、内容によって3つのタイプに分かれます。それぞれかかる税金の種類や手続き方法なども変わってくるため、よく確認しておきましょう。

また、支援者だけではなく、支援された側にかかる税金も解説していきます。

下記動画では税金以外のクラウドファンディングにかかる費用や稼げるポイントを紹介しているため、あわせて参考にしてみてください。

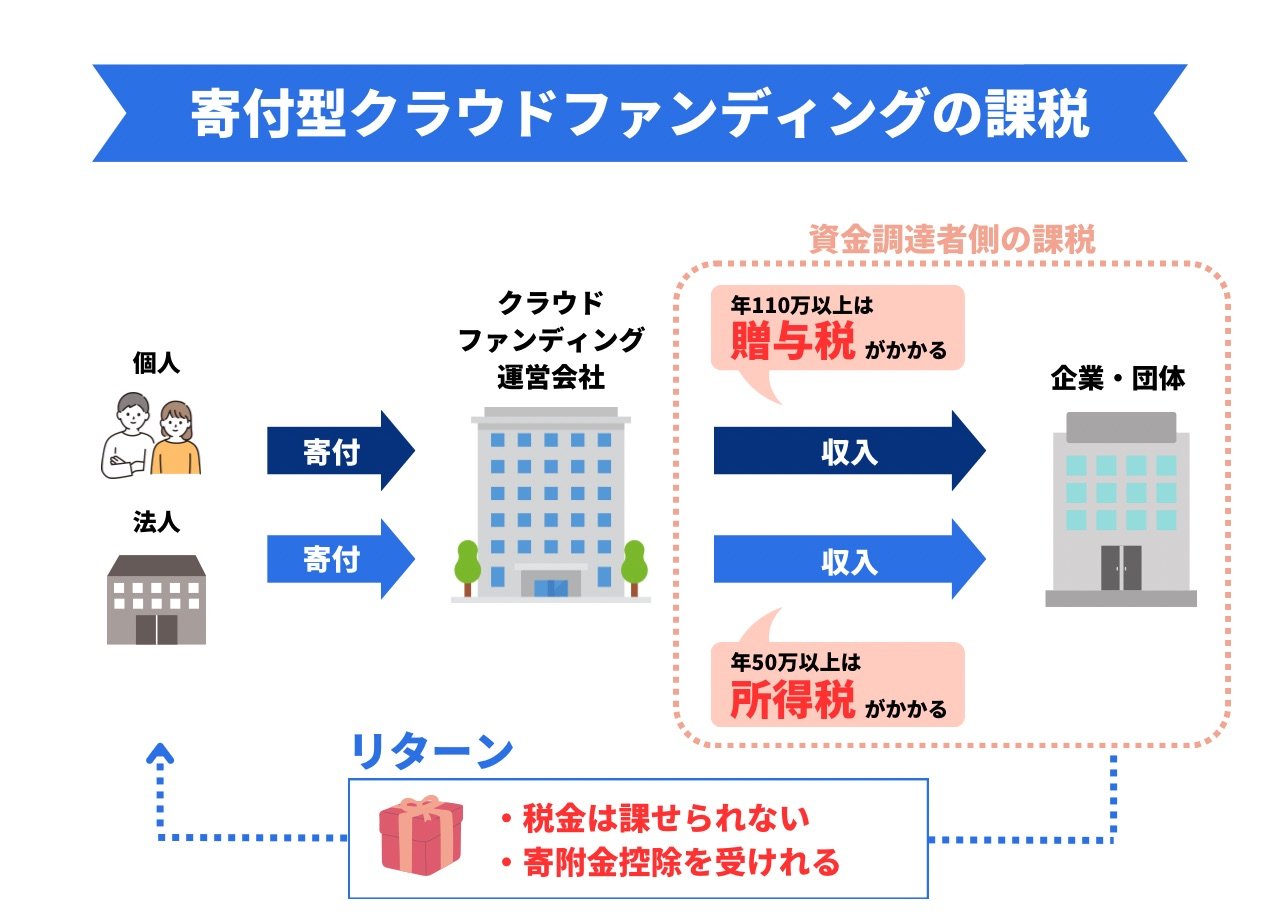

寄付型クラウドファンディング

寄付型クラウドファンディングは、支援を募る事業やプロジェクトに寄付という形で資金提供する仕組みになっています。

寄付という言葉どおり、商品や特典などによるリターンはないため、ほかのタイプと比較して被災地支援などのボランティア活動に多いタイプです。

かかる税金は、資金を提供するまたはされる側が法人・個人かによって決まります。

資金調達者にかかる税金

寄付という形で、資金提供を受けているため収入として税金が課せられます。ただし、資金提供者が個人・法人かでかかる税金の種類は変化します。

まず、資金提供者が個人の場合、課される税金は贈与税です。得た資金の値段に関係なく税金がかかるわけではなく、金額が年間110万円を超えたケースのみに限定されます。

一方で、資金提供者が法人の場合、課される税金は所得税です。クラウドファンディングで得た資金は、所得税のなかでも一時所得に分類され、50万円を超えると納税義務が発生します。

得た金額によって税率は変動するため、クラウドファンディングで得た資金の節税対策を徹底して考えているなら、これらの金額を参考にするとよいでしょう。

資金提供者にかかる税金

金銭的なリターンを受けない寄付という形であるため、基本的に税金はかかりません。

むしろ法人に対して資金提供した場合、確定申告をすれば寄付金控除を受けられます。

控除される金額は、その年に寄付した金額の合計または給与所得なども含んだ総所得金額から2,000円を引いて計算します。

そのため、申告には寄付した法人からの領収書などの提出が必要になるため、手続き時に領収書を作成してもらいたい旨を伝えておきましょう。

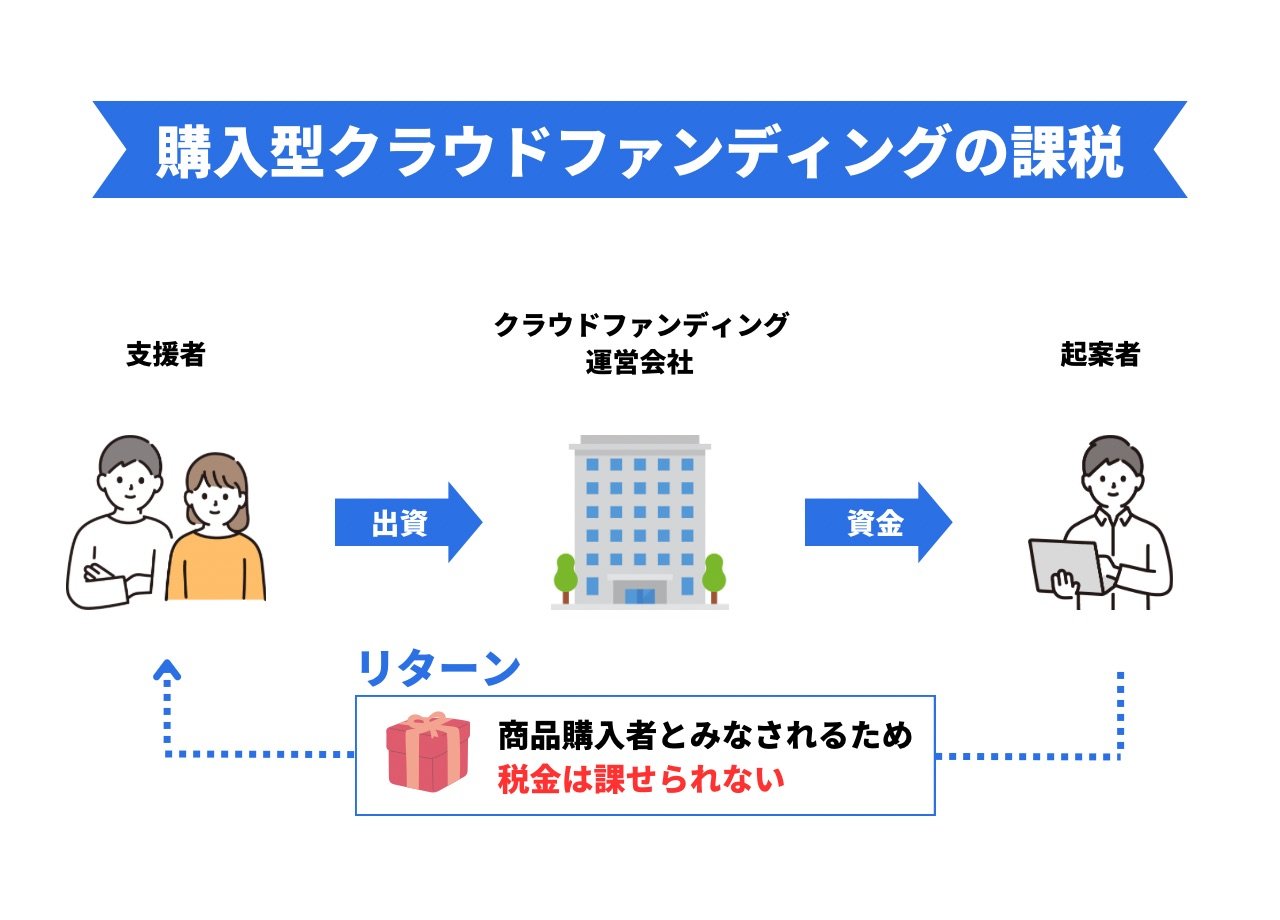

購入型クラウドファンディング

購入型クラウドファンディングは、資金提供した際に、商品やサービスなどをリターンとしてもらえます。

もらえるリターンは基本的に事業内容と併せて記載されており、資金提供という形でそれらを購入するというイメージです。

この購入型クラウドファンディングは、さらに下記2つのタイプに分かれます。

- All-or-Nothing型

- All-In型

まず、All-or-Nothing型は、設定した期間内に目標金額を達成した場合に事業やプロジェクトが実施されます。そのため、資金調達が絶対条件の事業やプロジェクトを計画している場合に適したタイプです。

対してAll-In型は、期間や目標金額は関係なく、1人でも資金提供者がいれば事業・プロジェクトを実施します。しかし、資金が確保できなくとも必ず実施しなければならず、事業内容は精査されるため注意しましょう。

購入型クラウドファンディングの場合、税金は資金提供者または資金調達者が個人事業主かどうかによって左右されます。

資金調達者にかかる税金

資金調達者にとっては、販売による収入とみなされるため、当然税金が発生します。

ただし、かかる所得の種類は、個人事業主がどうかで下記のように変化します。

- 個人事業主:事業所得

- 個人事業主ではない(副業など):雑所得

所得の種類によって、申告方法や用意する書類なども変わってくるため、事前に確認をしておきましょう。

また、購入型クラウドファンディングの資金調達者は、青色申告特別控除も受けられます。

この控除は、不動産投資などによる所得や事業所得に分類される収入に適用され、最大で55万円の基礎控除が期待できます。

節税対策として活用するなら、事前に青色申告の確定申告書などの準備をしておきましょう。

資金提供者にかかる税金

購入型クラウドファンディングの場合、資金提供者は金銭的なリターンを受けず、商品購入者とみなされるため税金は課せられません。

個人事業主として、自分の事業への使用を目的とした資金提供の場合、経費として確定申告も可能です。

節税対策としても活用できるため、領収書などの書類は確保しておきましょう。

投資型クラウドファンディング

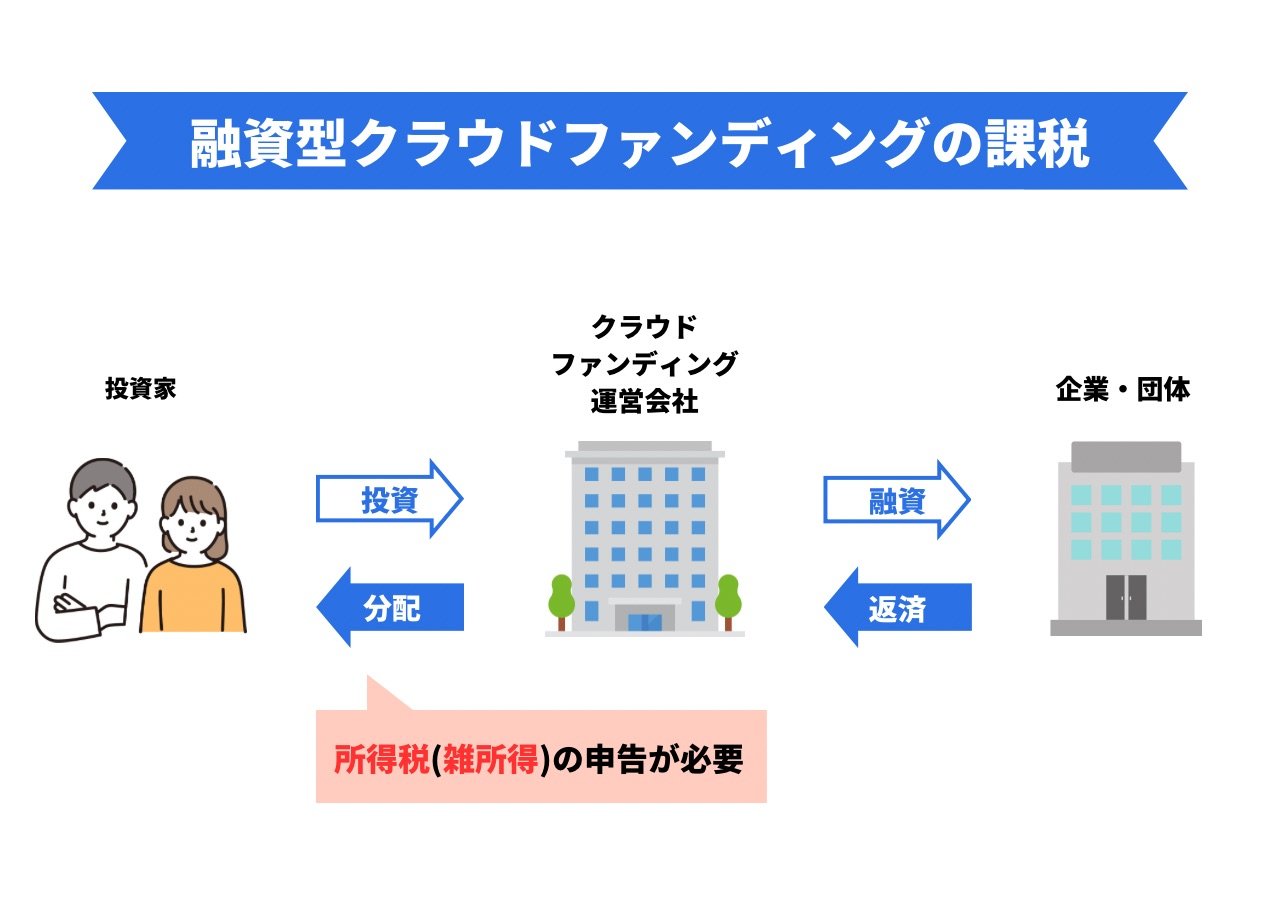

投資型クラウドファンディングは、クラウドファンディング会社が運営するサイトなどを媒介にして資金提供をし、支援された側は売上や利益に応じた分配金や特典をリターンするという流れになっています。

融資型と株式型・ファンド型の3種類がありますが、株式型・ファンド型を用いることは稀なケースです。

多くの場合融資という形で事業やプロジェクトを支援することになるため、金融商品の取引として扱われます。

注意点として、それに伴う「賃金業法」「金商品取引法」の対象となることを資金調達側は理解しておかなくてはいけません。

資金調達者にかかる税金

資金調達者にとっては、事業に必要な資金を融資してもらったことになるため、基本的に非課税です。

むしろ確定申告時に必要経費として計上が可能なため、節税対策にもなります。

ただし、得た資金で利益が出れば、当然所得税に該当します。多くの場合、個人でこの方法を選ぶ人は少なく、法人がほとんどです。

資金提供者にかかる税金

出資した時点でかかる税金はありませんが、分配金を受け取った場合は雑所得として所得税の申告が必要です。

しかし、分配金は受け取る時点で源泉徴収されているため、資金調達者のもとに届くまでにかかる所得税はすでに納税が済んでいます。

税金を納めるために申告するというよりは、税金の還付を受けるための確定申告と考えておきましょう。

クラウドファンディングの税金に関するよくある質問

「こうした事業を始めたい」「興味のある事業を支援して利益を得たい」という場合に有効活用できるクラウドファンディングですが、税金について基本的な知識を得ておきたいという人もいるのではないでしょうか?。

そこで、クラウドファンディングによくある質問をご紹介します。

クラウドファンディングの税金に関する相談先は?

クラウドファンディングに限らず、税金や税金に関する制度などの相談は住んでいる市町村の税務署、または税理士事務所で対応してもらえます。

税務署は時間に限りがありますが、税理士事務所のなかには24時間対応可能なオンライン相談を受け付けているところも多いです。まずは気軽に相談してみましょう。

時間帯や日にちによっては混みあっている可能性もあるため、相談内容を事前にまとめておくとスムーズに対応してもらえるでしょう。

クラウドファンディングについて国税庁で具体的な見解がないって本当?

新しい資金調達の手段として注目されているクラウドファンディングですが、税金に対する多くの見解は、税理士や研究者による論文によって表明されているものです。

国税庁からの具体的な見解は公表されていません。ただし、クラウドファンディングの税金に関する研究活動の報告書などは国税庁ホームページで閲覧できるため、税金について知りたいときは参考にしてみてください。

→ シェアリングエコノミーと消費税-「事業として」の範囲及びその事業に係る仕入税額控除を中心に-

クラウドファンディングは新しい資金調達の手段

事業を始めたいときや、応援したい事業があるときに気軽に活用できるクラウドファンディングは、新しい資金調達の手段として注目を集めています。

クラウドファンディングのタイプによっては、資金援助することで利益につながる場合もあれば、節税対策として利用できる場合もあります。

物販総合研究所では初めてクラウドファンディングを始める人のために、独自のメソッドを展開して累計3億9,000万円の支援金を集めた講師によるセミナーを開催しています。

初心者の方でも挑戦できるように、クラウドファンディングの具体的な始め方から実践方法まで丁寧に解説しています。ぜひ下記のリンクから参加ください。

.png?width=98&height=105&name=narita-photo-top%20(3).png)